HDC현대산업개발이 지난 10일 1000억원 규모의 회사채 수요예측에서 예정 발행 규모의 약 5.8배 주문을 확보하며 흥행에 성공했다.

이에 따라 현대산업개발은 회사채 발행 규모를 1900억원까지 증액하기로 결정했다.

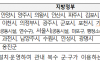

당초 현대산업개발은 기관투자가들을 대상으로 3년물 700억원 5년물 300억원 총 1000억원 자금을 모집할 계획이었다. 희망 금리 밴드는 3년물과 5년물 개별 민평에 각각 ‘-35~+5bp’를 가산한 수준으로 제시됐다.

하지만 수요예측 결과 모집계획의 5.8배에 달하는 5790억원의 자금이 몰렸다. 특히, 3년물에는 7배 이상의 주문이 몰리며 5060억원의 주문이 쌓여 회사측은 1400억원으로 증액 발행할 계획이다.

3년물 금리는 -70bp로 책정됐다. 5년물에는 730억원의 자금이 몰리면서 500억원으로 증액 발행할 계획이다. 5년물 금리는 -49bp로 책정됐다. 대표주관사는 한국투자증권, KB증권, 키움증권이다.

앞서 현대산업개발의 신용평가등급은 지난 5월과 6월 국내 3대 신용평가사인 한국신용평가, 한국기업평가, 나이스신용평가로부터 A/긍정적(Positive)에서 A+/안정적(Stable)로 상향 조정됐다.

현대산업개발은 지난 2017년 1분기에 연결 재무제표 기준 매출액 1조1331억원, 영업이익 1410억원, 당기순이익 1028억원을 기록했다. 전년 동기 대비 매출은 15.6% 증가, 영업이익은 64.3% 증가, 당기순이익은 111.9% 증가했다.

댓글

(0)